【徹底解説】不動産売却にかかる税金は?種類や計算方法、納税時期を解説 | 神奈川・東京の新築一戸建て、不動産情報ならMEマイホーム計画町田の不動産のことならMEマイホーム計画町田

不動産コラム

column

【徹底解説】不動産売却にかかる税金は?種類や計算方法、納税時期を解説

2022.11.30

今回の記事では不動産売却にかかる税金の種類や計算方法、納税時期も含めて解説します。不動産売却は人生で何度も経験しないからこそ正しい知識を持ち、スムーズに対応できるように準備をしておきましょう。

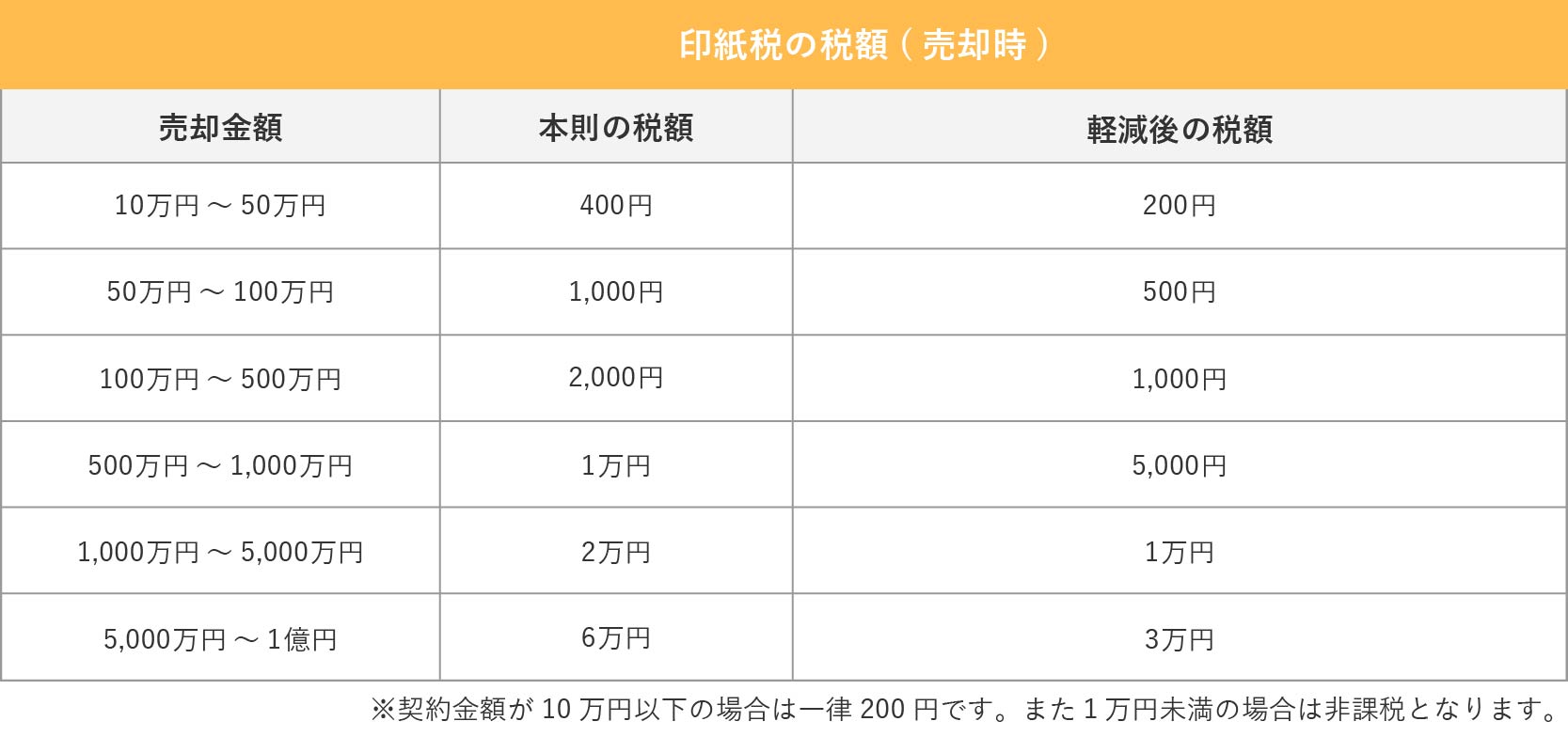

1.印紙税/売却時

1-1.概要

印紙税は売買契約書などの課税文書と呼ばれる、特定の書面を作成する際にかかる税金です。不動産の売買契約書は、一般的に売主と買主のそれぞれが作成し納税します。決められた額の収入印紙を購入し書面に貼付・消印する方法で納税します。

不動産売買契約書:不動産売買契約が成立した際に交わされる契約書類

また、現在は下記2点の条件をクリアすれば税額の軽減措置が受けられます。

・平成26年4月1日から令和6年3月31日までの間に発行されていること

・不動産にまつわる契約のうち、契約書に記載された金額が10万円を超えるもの

2.登録免許税/売却時

2-1.概要

登録免許税とは、登記を抹消する又は内容を変更する際にかかる税金です。不動産を売却する際の登録免許税は以下の2種です。各登記の名称と内容を確認しておきましょう。

■抵当権抹消登記

住宅ローンの完済後、不動産に設定されていた抵当権を抹消する登記

※住宅ローンの残債がある場合でも売買代金で残債を一括返済した際に手続きを行う為、売却時には必ず納税が必要になります。

■住所変更登記

売主の現住所と登記簿上の住所が異なる際に、現住所に変更する登記

先述した2種以外にも「所有権移転登記」という不動産の名義人を変更する登記もありますが、この登記にかかる税金は買主側が負担し、売主は負担しないのが一般的です。

2-2.税額と計算方法

では各登記の実際の税額と計算方法を確認しましょう。抵当権抹消登記・住所変更登記どちらの場合でも、以下の通りです。

■税額

土地・建物などの不動産1件につき1,000円

■計算方法

土地と建物それぞれに税額1,000円がかかるので該当するものを足す

(例)戸建ての場合:土地1筆+建物1件→2,000円

(例)2つの土地に建物がまたがっている場合:土地2筆+建物→3,000円

3.譲渡所得税/売却後

3-1.概要

譲渡所得税とは不動産売却で得た利益にかかる所得税や住民税の総称です。不動産売却で利益を得た場合は、所得とみなされ給与や収入と同様に所得税と住民税が課せられます。また2037年までは、復興特別所得税と呼ばれる税金が所得税にあわせて徴収されます。しかし譲渡所得税は分離課税の為、事業所得や給与などの所得とは別に計算を行います。各項目の計算方法や税率をしっかりと確認しましょう。

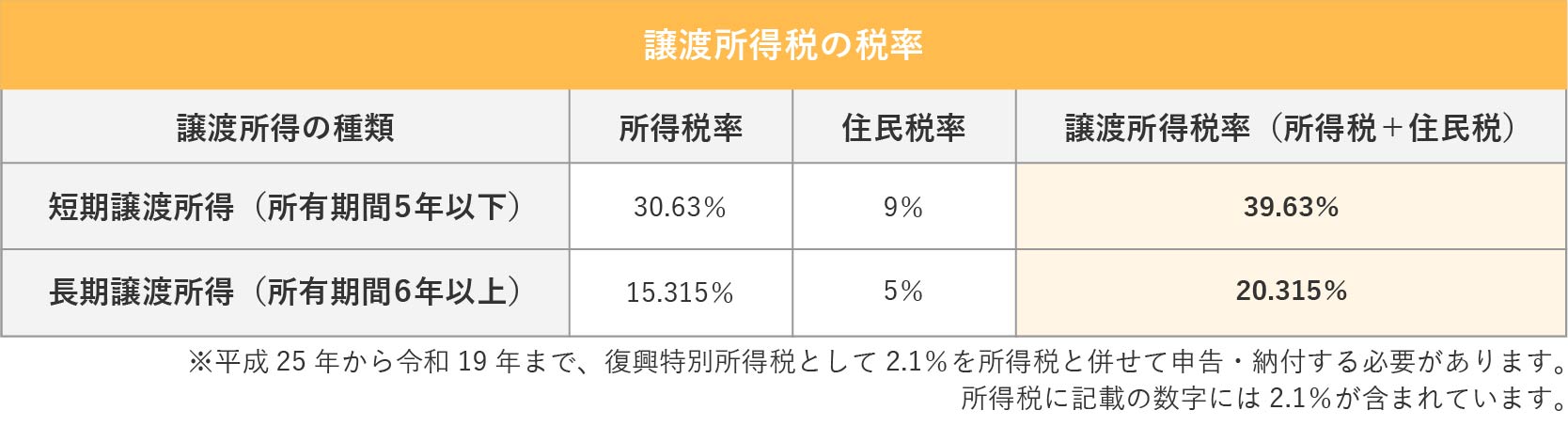

3-2.譲渡所得税の税率

譲渡所得税にかかる税率は不動産の所有期間によって異なります。例えば所有期間が5年を超える場合は、長期譲渡所得が適用され税率20.315%になります。ここでの所有期間は不動産を売却した年の1月1日時点を指している為、注意が必要です。また、相続した不動産の場合は、被相続人がその不動産を取得した日が所有開始日となります。譲渡所得税は不動産の使用用途に関わらず所有期間によって決まる為、非住居用でも同じ税率です。所有期間ごとの税率は以下の通りです。

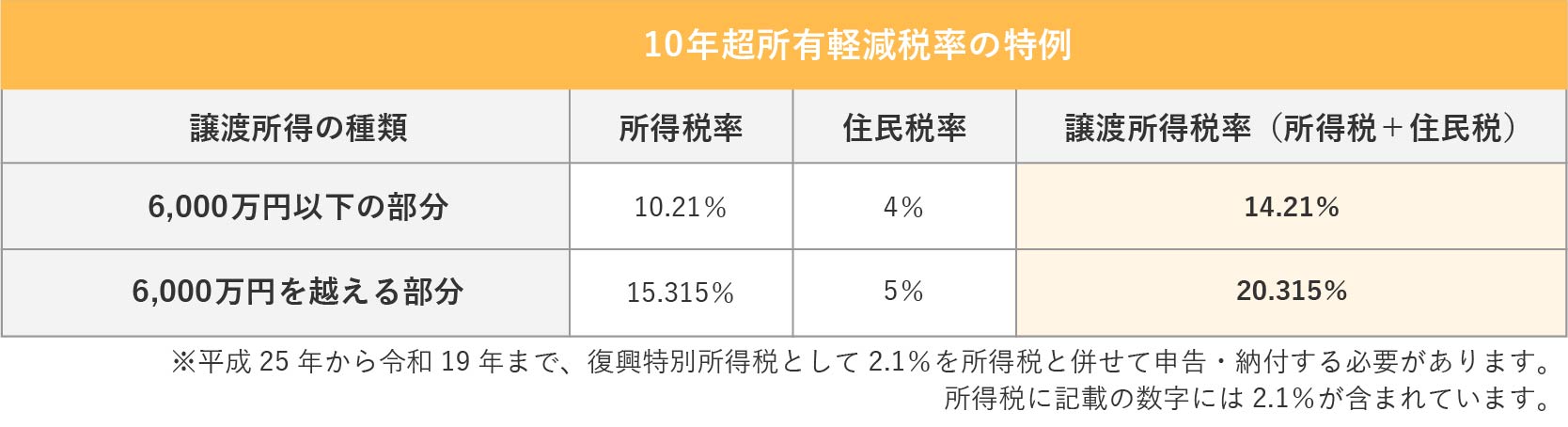

マイホームなどの居住用の不動産を売却する際に、所有期間が10年を超えていると長期譲渡所得よりもさらに優遇された、『10年超所有軽減税率の特例』が適用されます。但し6,000万円以下とそれを超えた部分で税率が違う為、注意が必要です。また、非居住用の場合は譲渡所得の額に関わらず、一律で6,000万円を超えた部分の税率と同じになります。税率は以下の通りです。

3-3.譲渡所得税の計算例

譲渡所得の税額計算は複雑で難しい為、数字を用いて計算をしてみます。

■計算方法

譲渡所得×譲渡所得税率=譲渡所得の税額

■計算例

譲渡所得所500万円・有期間5年以下の場合

500万×39.63%=198万 ※1万円以下の金額は切り捨て

また、特別控除適用後の税額を計算したい場合は以下の通りです。

■計算方法

譲渡所得-特別控除額×譲渡所得税率=特別控除適用後の譲渡所得の税額

■計算例

譲渡所得3,500万円・所有期間5年以下・マイホームを売却した場合

3,500万-3,000万×39.63%=198万 ※1万円以下の金額は切り捨て

3-4.譲渡所得税の特別控除

不動産売却にかかる譲渡所得税は、一定の条件を満たすことで特別控除が適用できます。この特別控除は複数の控除を組み合わせて適用することが可能ですが、5,000万円を超える控除は受けられない為、注意が必要です。特別控除は全部で以下の7種類です。売却予定の不動産がどの控除に該当するのか、チェックしておきましょう。

■5,000万円の特別控除

公共事業などの為に土地や建物を売却

■3,000万円の特別控除

マイホーム(居住用財産)を売却

■2,000万円の特別控除

特定土地区画整理事業などの為に土地を売却

■1,500万円の特別控除

特定住宅地造成事業等の為に土地を売却

■1,000万円の特別控除

平成21年及び平成22年に取得した国内にある土地を譲渡

■800万円の特別控除

農地保有の合理化の為に土地を売却

■100万円の特別控除

低未利用土地等を売却

※特別控除適用に関する細かい条件は国税局ホームページよりご確認ください。

参考:国税庁

3-5.譲渡所得の計算

譲渡所得税は売却価格ではなく売却によって得た利益に対して発生します。譲渡所得は下記の式で求めます。なお、相続した不動産などで取得費が不明の場合は、売却価格の5%を概算取得費とすることができます。

譲渡所得=売却価格-(取得費+譲渡費用)

上記の式における各項目の詳細を下記に記載しています。

■売却価格

不動産を売却した価格(実際の取引価格)

■取得費

不動産を取得した際に支払った費用

■譲渡費用

不動産を売却する為にかかった費用

取得費や譲渡費用は少し複雑な為、1つずつ詳しく解説していきます。

取得費とは不動産を取得した際に支払った費用です。具体的には下記等が含まれます。

■取得費に含まれるもの

・不動産の購入費

・不動産会社に支払った仲介手数料

・購入時にかかった税金(印紙税、登録免許税、不動産取得税)

・登記時に司法書士に支払った手数料

・建物建設時の建築にかかった費用

・リフォーム費用や設備費など

【取得費の計算方法】

建物は経年劣化を考慮する必要がある為、取得費から「減価償却費」を差し引く必要があります。しかし土地の場合は経年劣化を考慮する必要がない為、取得費は土地と建物に分けて計算するのが一般的です。それぞれの計算方法は以下の通りです。

建物の取得費=取得費(上記の総額)-減価償却費

土地の取得費=取得費(上記の総額)

減価償却費の計算方法は以下の通りです。

減価償却費=取得費×0.9×償却率×経過年数

経過年数は築年数ではなく購入時の引渡から、売却時の引渡までの所有期間を指します。また償却率は建物の構造と使用用途によって数値が変化します。それぞれの場合での償却率は以下の通りです。

【譲渡費用の概要】

譲渡費用とは不動産を売却する為にかかった費用です。具体的には下記等が含まれます。

■譲渡費用に含まれるもの

・不動産会社に支払った仲介手数料

・土地の測量にかかった費用

・解体費用にかかった費用(建物を取り壊して売る場合のみ)

・立退料(不動産が貸家だった場合のみ)

・売買契約書の印紙代など

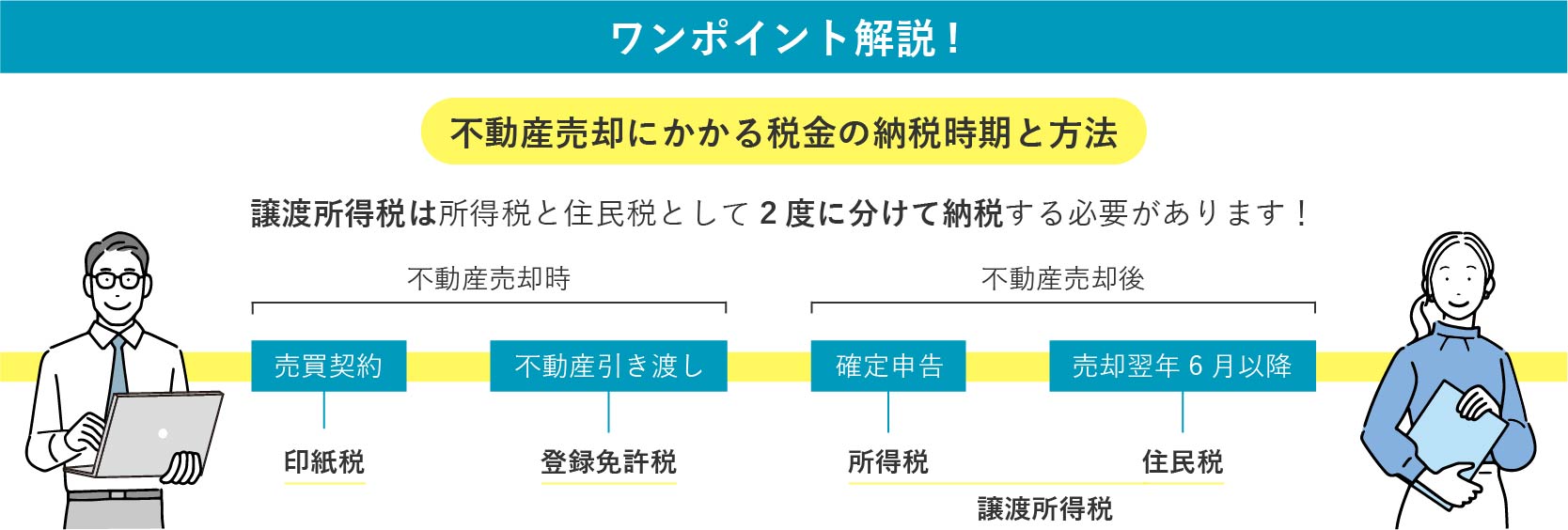

4.納税時期や納税方法

不動産売却にかかる税金は、種類ごとに納税時期が異なります。売却翌年に納税するものもある為、注意が必要です。各税金の納税時期と支払い方法を確認しましょう。

4-1.印紙税

印紙税の納税時期は売買契約の締結時です。契約締結時に納税ができないとその後の売却活動に遅れが出てしまう為、注意が必要です。納税方法は、契約時に取り交わす売買契約書に必要な額の収入印紙を貼付・消印をして納付します。

■納税時期

売買契約の締結時

■納税方法

売買契約書に必要な額の収入印紙を貼付・消印をして納付

4-2.登録免許税

登録免許税の納税時期は、売却時の決算と不動産の引き渡しを行う日です。納税方法は現金又は収入印紙での納付です。収入印紙での納付をご希望の場合は金融機関からの領収書の交付が必要な為、注意しましょう。

■納税時期

売却時の決算と不動産の引き渡しを行う日

■納税方法

納税方法は現金又は収入印紙での納付

(収入印紙での納付は金融機関からの領収書の交付が必要)

4-3.譲渡所得税ー所得税

所得税の納税時期は売却翌年の2月16日~3月15日の期間で、確定申告の完了後に納付します。印紙税や登録免許税とは異なり時間が経ってからの納付になる為、注意が必要です。納税方法は口座振替、e-Tax、クレジットカード、コンビニ支払い、現金での納付です。

■納税時期

売却翌年の2月16日~3月15日の期間で、確定申告の完了後

※社会情勢によって、確定申告の期間が変動する場合があります。

■納税方法

口座振替、e-Tax、クレジットカード、コンビニ支払い、現金での納付

4-4.譲渡所得税ー住民税

住民税の納税時期は売却翌年の6月以降です。納税方法は給与形態によって異なり、給与所得者は通常の住民税と同様、毎月の給与から天引きされます。個人事業主などの普通徴収の対象者は、自治体から送られてくる納税通知書を用いて一括または年4回に分けて納付します。

■納税時期

売却翌年の6月以降

■納税方法

納税方法は給与形態によって異なる

給与所得者:通常の住民税同様に毎月の給与から天引きで納付

普通徴収の対象者:自治体から送られてくる納税通知書で納付

※納税通知書を用いた場合の納税方法は自治体の規定によって異なります。

4-5.収入印紙の準備方法

収入印紙を購入できる場所は以下の通りです。収入印紙は31種ある為、必要額を確認してから購入しましょう。また、販売店によって売っている収入印紙の種類が異なる為、注意が必要です。不動産売却の場合は収入印紙代が高額になる場合が多いので、事前に購入できる印紙の種類をしっかり確認しましょう。

■お勧めの購入場所

郵便局・法務局:基本的に31種すべての収入印紙が購入可能

役所 :基本的に31種すべての収入印紙が購入可能だが、地域や規模によって異なる

■お勧めしない購入場所

たばこ屋 :販売種類は店による、店舗数も少ない

金券ショップ:安い金額で購入可能だが、必ず欲しい金額の収入印紙が購入できるとは限らない

コンビニ :取り扱っていない場合も多く、購入できる収入印紙は基本的に200円のものに限る

※地域によって異なる場合があります。

まとめ

いかがでしたでしょうか。今回の記事では不動産売却時の税金について解説いたしました。税率や特別控除までは完璧に覚えられなくとも、税金の項目だけは必ず把握しておきましょう。本記事でご紹介した税金をおさらいします。

■売却時に発生する税金

・印紙税

・登録免許税

■売却後に発生する税金

・譲渡所得税(所得税・住民税)

MEマイホーム計画町田では不動産売却のご相談を承っております。お客様専任の営業担当者が売却活動を一貫してお手伝いいたします。また、これまで不動産売却で培ってきた経験とノウハウから、お客様のご要望に沿ったご提案が可能です。不動産査定のご依頼はMEマイホーム計画町田へご依頼ください。

お家のことで何かお困りの際は

MEマイホーム計画町田へご連絡ください!

0120-197-920

定休日:水曜 営業時間:9:00~

新着コラム

お電話での

お問い合わせ

0120-197-920

※当日のご来店予約でしたらこちらのほうがスムーズです

メールでの

お問い合わせ