【不動産売却の確定申告が分かる】必要書類や書き方について解説 | 神奈川・東京の新築一戸建て、不動産情報ならMEマイホーム計画町田の不動産のことならMEマイホーム計画町田

不動産コラム

column

【不動産売却の確定申告が分かる】必要書類や書き方について解説

2023.3.31

今回の記事では不動産売却時の確定申告について必要書類や書き方をご紹介します。確定申告は難しい内容も多く、手続きも複雑なため本記事の内容をしっかりと理解しておきましょう。

1.不動産売却後の確定申告って?

まず、不動産売却後の確定申告についてご紹介します。

1-1.不動産売却における確定申告とは?

「不動産売却後は確定申告をする」という情報を聞いたことがある方も多いのではないでしょうか。不動産を売却した際に売主が得た利益を「譲渡所得」と言い、所得税と住民税を収める義務があります。その納税額を確定させるための手続きが確定申告となります。戸建てやマンションに加えて土地等の種別に関わらず、不動産売却で利益を得た場合は確定申告が必要なため留意しておきましょう。

1-2.損失の場合はしなくても良いの?

不動産売却では稀に譲渡所得が発生せず、損失をしてしまうケースがあります。「譲渡所得が発生していなければ、確定申告をしなくても良い」と思う方も多いことでしょう。譲渡所得が発生していない場合、確定申告は必須ではありません。ただし、確定申告を行うことで「損益通算」が可能な場合もあります。「損益通算」とは一定の条件を満たした場合に適用され、給与所得等の他の所得と相殺し税金を減らすことができる制度です。賢く節税を行うためには、譲渡所得の発生の有無に限らず確定申告を行うことをオススメします。

1-3.確定申告に期限はあるの?

確定申告には期限があり、期限内に申告を行う必要があります。例年の申告期限は、不動産を譲渡した翌年の2/16~3/15と定められています。社会情勢によって申告期限に変動がある年もありますので、事前に確認をしておきましょう。

1-4.確定申告しないとどうなる?

確定申告を行わなかった場合や、期限を過ぎてしまった場合はペナルティが課せられる可能性が高いため注意しましょう。主なペナルティは延滞税や無申告加算税等の追加の税金が発生することです。更に悪質な場合は重加算税を課せられる可能性があります。各ペナルティの説明は以下のとおりです。

■延滞税

超過した日数に対して課せられる

納付期限から2ヶ月は約7%、2ヶ月以上は約14%

■無申告加算税

本来の税額に対して課せられる

50万円までの部分は15%、50万円を超える部分は20%の割合

■重加算税

ケースによって異なるが35%前後が一般的

期限を過ぎてしまった場合は、気づいた時点で早めの対応をすることで追加の税金を抑えることが可能です。しかし、追加の税額は軽い税負担ではないため事前に把握をしておき、必ず期限内に手続きをしましょう。

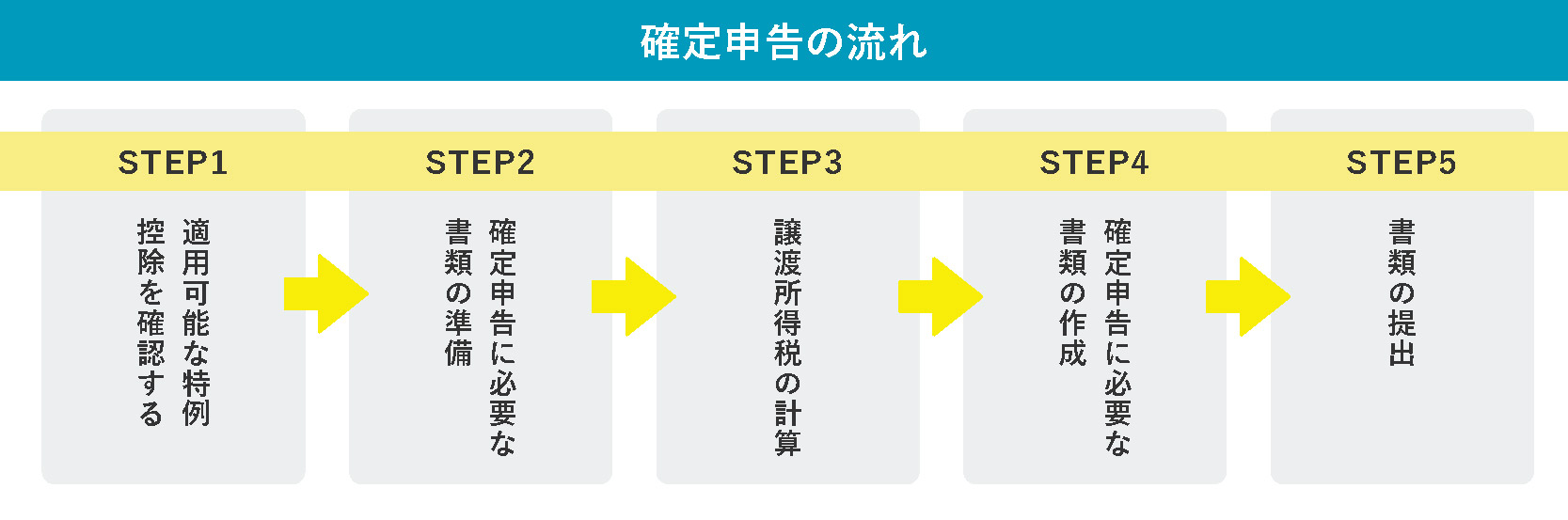

2.確定申告の流れ

この章では、確定申告の流れについてご紹介します。確定申告の流れは以下のとおりです。

それぞれの項目に関して詳しく紹介していきます。

STEP1.適用可能な特例・控除を確認する

最初に適用可能な特例や控除の有無を調べましょう。不動産売却時に適用可能となる主な特例は以下のとおりです。

■適用可能となる主な特例や控除

・3,000万円特別控除

・10年超所有軽減税率の特例

・特定居住用財産の買換え特例

・特定居住財産の譲渡損失の損益通算及び繰越控除の適用

・居住用財産の買換えの場合の譲渡損失の損益通算と繰越控除の特例

STEP2.確定申告に必要な書類の準備

確定申告に必要な書類を準備します。書類によって取得場所が異なるため事前に把握しておき、余裕を持って準備をしましょう。必要な書類に関しては3.確定申告時に必要な書類で詳しくご紹介します。

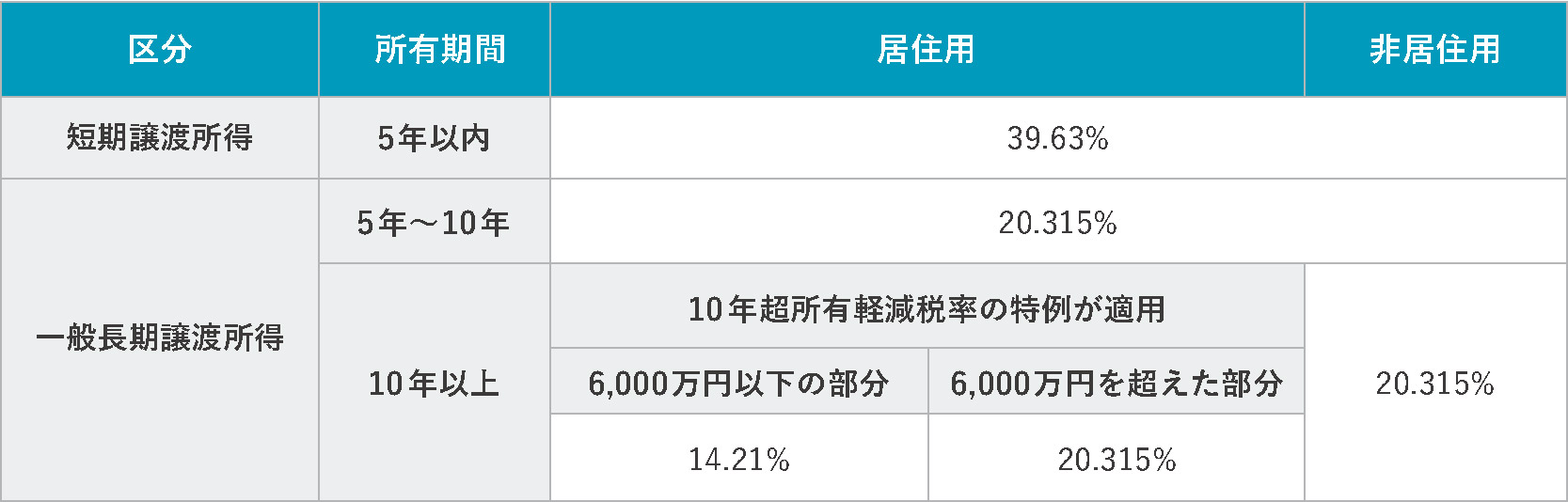

STEP3.譲渡所得税の計算

書類を作成する前に、譲渡所得税の計算をする必要があります。税額は譲渡所得の金額や不動産の所有期間によって変動します。税額と計算方法は以下のとおりです。

■譲渡所得税の算出式

「譲渡所得税額= 譲渡所得×譲渡所得税率」

■譲渡所得の算出式

「譲渡所得=売却価格-(取得費+譲渡費用)」

譲渡所得税の計算方法は下記の記事で詳しく説明をしておりますので、併せてチェックしておきましょう。

譲渡所得や特別控除について解説

STEP4.確定申告に必要な書類の作成

書類の作成は手書きとインターネットの2つの方法があります。確定申告にはスマートフォンで行うという方法もありますが、不動産売却における確定申告は対応していないので注意しましょう。パソコンを所持していない場合は、手書きでの作成をしましょう。

STEP5.書類の提出

書類が完成したら税務署へ提出をします。書類の提出方法は以下の3つです。ご自身に合った最適な提出方法を選択しましょう。

■書類の提出方法

・税務署に持参する方法

・税務署に郵送する方法

・電子申告(e-Tax)を利用する方法

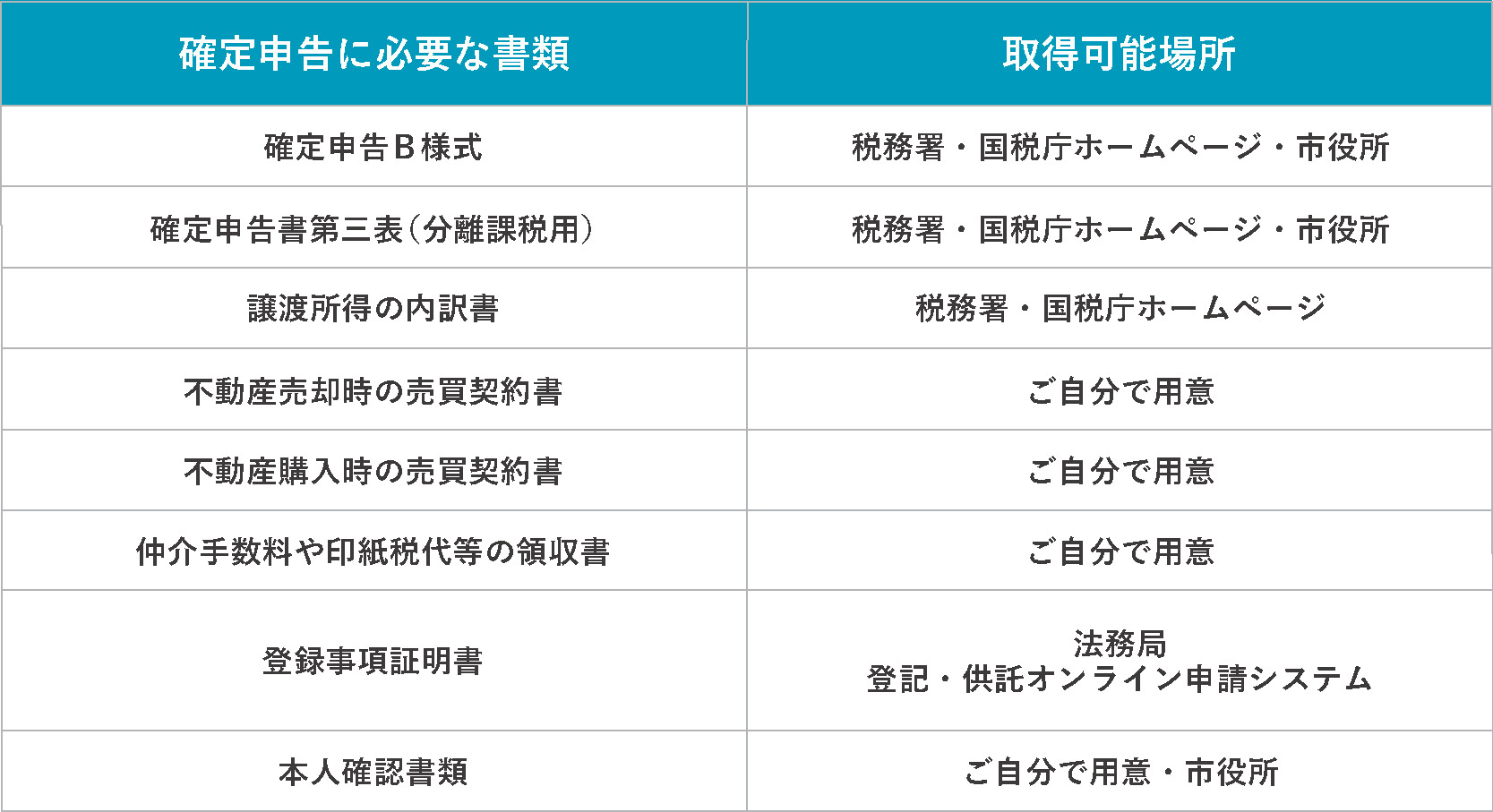

3.確定申告時に必要な書類

この章では、確定申告時に必要な書類をご紹介します。確定申告に必要な書類は以下の7種類です。また、控除を適用する場合は7つ以外にも様々な書類が必要になるため事前に確認をしておきましょう。

それぞれの書類に関して詳しく紹介していきます。

■確定申告書B様式

確定申告書B様式には、A様式とB様式があるため必ず「B様式」を準備しましょう。また、申告書には申請者の所得等の収入に加えて適用する控除や納付税額を記入します。

■確定申告書第三表(分離課税用)

確定申告書第三表は譲渡所得が発生した場合に準備が必要です。申告書には、売却によって得た譲渡所得や納付税額を記入します。また、申請書は第一表から第四表までの4種類の用紙があるため、「第三表」を準備しましょう。

■譲渡所得の内訳書

譲渡所得の内訳書は「譲渡所得計算証明書」とも言い、売却価格、購入価格、譲渡費用を記入します。用紙は全4枚構成となっているため記入漏れがないように注意しましょう。

■不動産売却時の売買契約書

売却価格の証明のために必要な書類です。提出時は原本ではなくコピーを添付しましょう。

■不動産購入時の売買契約書

購入価格や取得年月日証明のために必要な書類です。提出時は原本ではなくコピーを添付しましょう。

■仲介手数料や印紙税代等の領収書

取得費や譲渡費用の証明のために必要な書類です。不動産の取得や譲渡の際に発生した費用の領収書をコピーし添付します。該当するものには、仲介手数料、印紙代、相続登記にかかった費用に加えて測量費や取り壊し費用等があります。

■登記事項証明書

登記事項証明書は、不動産の所在地や所有者に加えて担保等の情報が記載されている書類です。法務局の窓口や「登記・供託オンライン申請システム」を利用してオンラインで取得することも可能です。

■本人確認書類

確定申告にはマイナンバーの記載と本人確認書類の添付が必要となります。保険証や免許証住民票等のコピーを添付します。また、e-Taxを利用してインターネットで提出をする場合の添付は不要です。

4.書類の書き方

この章では各書類の書き方についてご紹介します。

3.確定申告時に必要な書類でご紹介した書類の内、記入が必要な書類は以下の3種類です。

■記入が必要な書類

・確定申告書B様式

・確定申告書第三表(分離課税用)

・譲渡所得の内訳書

上記3つの書類を以下の手順で記入します。

①譲渡所得内訳書を作成

※土地のみの売却、マイホームを売却、マイホームの買い替えによって

記入の内容が異なるため注意しましょう

②申請書B第一表の記入

「収入金額等」と「所得金額等」を記入

③申請書B第二表の作成

④申請書B第一表の記入

「所得から差し引かれる金額」を記入

⑤申請書第三表の分離課税の記入

「収入金額(売上)」と「所得金額(利益)」等を記入

⑥申請書第三表の記入

「税金の計算」等を記入

⑦申請書B第一表を記入

「税金の計算」と「その他」を記入

4-1.各書類の詳しい書き方

各書類の詳しい書き方については国税庁のホームページに記載されている確定申告書記入例にて確認をしましょう。またパソコンの場合確定申告書作成コーナーでの作成も可能です。確定申告書作成コーナーとはデジタルでの入力が可能なシステムで、表示される指示に従いながら必要項目を入力するだけで簡単に作成できます。計算ミスや記入漏れ等の不備が少なくなり、作業時間の削減に繋がるためオススメの作成方法です。

4-2.手書きの場合の注意点

手書きで作成の場合は計算ミスや記入漏れ等がないよう提出前に確認することをオススメします。また、手書きの場合は書き方に関して国税庁が注意喚起している以下の5点に注意して下さい。

■手書きの場合の注意点

・黒いインクのボールペンで記入する

※消せるボールペンは使用は不可

・フリガナはの濁点や半濁点は1字として記入

・姓と名の間は1字空けて記入

・数字はマス目からはみ出さないように丁寧に記入

・記入ミスの場合は二重線で消し、余白に正しい内容を記入

5.注目のe-Taxt

この章では近年、注目されているe-Taxについて概要と注意点をご紹介します。

5-1.e-Taxとは?

e-Taxとは、確定申告から納税までの手続きをインターネットで行うことができるシステムです。e-Taxを使用することで基本的に24時間、どこからでも確定申告の提出が可能になります。そのため従来の窓口や郵送に比べて手間がかからず、時間短縮もできるのが特徴です。

5-2.e-Taxの注意点

便利なe-Taxですが、使用の際にはいくつかの注意点があるため事前に把握しておきましょう。注意点は以下のとおりです。

■e-Taxの注意点

・マイナンバーカードが必ず必要

・利用者認識番号の発行が必要

・電子証明書の発行が必要

・スマートフォンでの申請は対応外

・利用できない時間もある

それぞれの項目に関して詳しく紹介していきます。

■マイナンバーカードが必ず必要

e-Taxの利用には、必ずマイナンバーカードが必要です。後程ご紹介する電子証明書の発行や電子署名をする際等、様々な工程で必要になります。しかしマイナンバーカードの発行には1ヶ月程かかるためe-Taxを利用する場合は、余裕を持った申請を行いましょう。

■利用者認識番号の発行が必要

e-Taxを利用するためには、利用者識別番号を取得する必要があります。利用者番号の取得方法は以下の7種類です。

■利用者番号の取得方法

・WEBからマイナンバーカードを使ってアカウントを登録する

・WEBから利用者識別番号を取得する

・マイナポータルの「もっとつながる」機能からe-Taxを利用する

・WEBからID・パスワード方式の届出を作成・送信する

・税務署に行って、ID・パスワード方式の届出を作成・送信する

・書面で利用者識別番号を取得する

・税理士に依頼し、利用者識別番号を取得する

詳しい取得内容や必要なものに関しては国税電子申告・納税システムをご覧下さい

■電子証明書の発行が必要

e-Taxはインターネットを使用した申告のため、本人確認書類も従来の運転免許証やパスポートではなく電子証明書で行います。そのため、電子証明書を事前に準備しておく必要があります。詳しい取得方法に関しては電子証明書の取得をご覧下さい。

■スマートフォンでの申請は対応外

確定申告にはスマートフォンで行うという方法もありますが、不動産売却における確定申告では対応していないためパソコンが必要です。ネットカフェ等のパソコンを利用することも可能ですが、共用のパソコンはウイルス感染等のリスクがあるためオススメしません。またe-Taxを利用する場合はソフトのダウンロードが必須のため、ダウンロードの制限がされている場合は利用できないため注意が必要です。

■利用できない時間もある

e-Taxは基本的に24時間いつでも利用が可能ですが、メンテナンス等で休止している場合や利用時間が異なるケースもあります。事前にe-Taxの利用時間の確認をしておくことをオススメします。

まとめ

いかがでしたでしょうか。今回の記事では不動産売却後の確定申告について、必要書類や書き方についてご紹介しました。確定申告は慣れない手続きが多く難航してしまう可能性があるため、必要書類の準備等あらかじめ準備を進めておきましょう。また、確定申告を行わずにペナルティが発生する等の思いがけない出費が発生しないよう、知識を持っておくことが重要です。では、本記事でご紹介した内容をおさらいします。

■不動産売却後の確定申告について

・不動産売却で利益を得た場合は確定申告を行う必要がある

・譲渡所得が発生していない場合、確定申告は必須ではない

・賢く節税を行うためには、譲渡所得の発生の有無に限らず確定申告を行うことをオススメする

・確定申告の期限は譲渡した翌年の2/16~3/15

・確定申告を行わなかった場合や期限を過ぎてしまった場合は、ペナルティが課せられる

■確定申告の流れ

STEP1.適用可能な特例、控除を確認する

STEP2.確定申告に必要な書類の準備

STEP3.譲渡所得税の計算

STEP4.確定申告に必要な書類の作成

STEP5.書類の提出

■確定申告時に必要な書類

・確定申告書B様式

・確定申告書第三表(分離課税用)

・譲渡所得の内訳書

・不動産売却時の売買契約書

・不動産購入時の売買契約書

・仲介手数料や印紙税代等の領収書

・登記事項証明書

・本人確認書類

■書類の書き方

・記入が必要な書類は以下の3つ

①確定申告書B様式

②確定申告書第三表(分離課税用)

③譲渡所得の内訳書

・確定申告書記入例や確定申告書作成コーナーを活用しよう

・手書きの場合はの5つの点に注意しよう

■e-Taxについて

・インターネットで確定申告を行うことができるシステム

・注意点を把握して活用しよう

弊社は、様々な物件のお取引を行ってきたノウハウと豊富な知識を活かし、お客様にベストなご提案をさせて頂きます。また、インターネット広告に力を入れ多くのお客様の売却をサポートして参りました。弊社にしかできないオンリーワンのご提案をご提供致します。ぜひご相談下さい。

お家のことで何かお困りの際は

MEマイホーム計画町田へご連絡ください!

0120-197-920

定休日:水曜 営業時間:9:00~

新着コラム

お電話での

お問い合わせ

0120-197-920

※当日のご来店予約でしたらこちらのほうがスムーズです

メールでの

お問い合わせ